Так корпорации надеются спасти от дальнейшего падения свои котировки, а также рассчитывают заработать на продаже акций, когда рынки успокоятся и цены пойдут вверх. Но если нестабильность продолжится, никакие buyback не помогут компаниям спасти свои котировки от снижения.

Как в 2007-м

В конце сентября рейтинговое агентство Standard & Poor's выпустило отчет, в котором сообщило, что компании заметно увеличили объемы денежных средств, выделяемых на выкуп своих акций с рынка. По данным подразделения S&P Indices, только во втором квартале года компании, составляющие индекс S&P 500, потратили на выкуп своих акций $109 млрд, что на 21,6% больше, чем в первом квартале этого года, или на 40,7% больше, чем во втором квартале 2010 года.

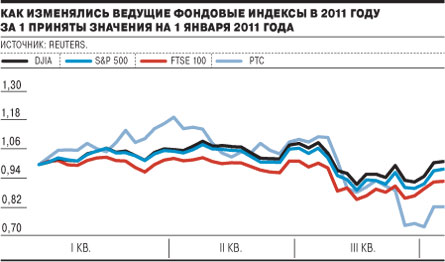

В последний раз пик buyback пришелся на третий квартал 2007 года, когда ипотечный кризис в США уже начал оказывать негативное влияние на весь финансовый рынок, но ликвидность на рынке еще была. Перед осенним обвалом, когда на рынке начал ощущаться дефицит ликвидности, компании уже не могли тратить крупные средства на buyback. Минимума объемы buyback в США достигли во втором квартале 2009 года, когда компании в условиях жесточайшего дефицита ликвидности пытались оправиться от последствий обвала осени 2008 года (см. диаграмму).

В последние два месяца крупные корпорации продолжают выделять значительные суммы на выкуп своих дешевеющих акций с рынка. 26 сентября инвесткомпания Уоррена Баффетта Berkshire Hathaway объявила о выкупе с рынка своих акций — это происходит впервые с 1965 года, когда Баффет стал ее владельцем. Berkshire Hathaway не уточнила, сколько средств она выделит на выкуп акций, заявив лишь, что “выкуп прекратится, если объем свободных наличных средств в компании сократится ниже $20 млрд”. По состоянию на конец июня свободные денежные средства Berkshire Hathaway составляли около $48 млрд. Помимо Berkshire Hathaway о крупных buyback в последнее время объявили и другие крупные компании — французская многопрофильная промышленная группа Bouygues, крупнейшая в Австралии фармацевтическая компания CSL Ltd, американские высокотехнологичные компании Dell и Intel, корпорация Coca-Cola, оператор биржи NASDAQ — компания NASDAQ-OMX Group, одна из крупнейших в мире нефтяных корпораций в мире Chevron и другие компании (см. рисунок). На минувшей неделе о расширении программы выкупа своих акций объявила и компания McGraw-Hill, в которую входит агентство S&P. 20 октября, публикуя свою отчетность за третий квартал, компания заявила, что за минувший квартал она потратила $355 млн на выкуп своих акций. “За первые девять месяцев 2011 года мы купили 16,7 млн своих акций, потратив на это $655 млн. В зависимости от ситуации на рынках мы планируем довести общий объем средств на приобретение акций до $1 млрд”,— говорится в заявлении компании.

Специальная акция по спасению от распродажи

Увеличение затрат на выкуп акций с рынка аналитики объясняют распродажами на фондовых рынках, вызванных проблемами вокруг американского госдолга, опасениями рецессии и долговым кризисом в ЕС. Так, акции Berkshire Hathaway с весны этого года подешевели на 15%, NASDAQ-OMX Group — на 13%. По мере снижения цен на акции компании начинают сами скупать их, пытаясь хоть как-то поддержать спрос на свои акции и защитить их цену от дальнейшего падения. Кроме того, многие компании считают, что, купив свои акции по снизившимся ценам, они смогут потом заработать, продав акции, когда ситуация на рынках стабилизируется и цены на акции пойдут вверх. 30 сентября в интервью телеведущему Чарли Роузу Уоррен Баффетт заявил, что “свои акции надо выкупать, когда свой же бизнес можно купить со скидкой, когда у вас есть ощущение, что текущая цена на акции ниже действительной стоимости акций”. “Компании выделили более $100 млрд на выкуп своих акций с рынка, защищая такие показатели, как выручка в пересчете на акцию, и защищая опционы своих сотрудников”,— подчеркивает один из авторов отчета, старший кредитный аналитик S&P Indices Говард Силверблатт.

В пользу принятия решения о начале buyback играет и то, что у многих крупных корпораций до сих пор остаются значительные свободные денежные средства, накопленные в 2010-м—начале 2011 года. Весной этого года в крупнейших американских компаниях скопилось около $1 трлн свободных денежных средств. Пока на рынках еще наблюдалась относительная стабильность, компании пускали наличные средства на финансирование сделок по слиянию и поглощению (M&A) (см. “Ъ” от 18 апреля). Но сейчас, по мере роста нестабильности на рынках и спада M&A, эксперты отмечают, что компании предпочитают тратить оставшиеся у них свободные денежные средства на покупку собственных акций. Активнее всего в этом направлении действуют американские компании, поскольку в Европе более строгие правила buyback. Если в США компания может выкупить до 25% своих акций, находящихся в обращении в данном финансовом году, то в ЕС этот порог ограничен 10%. Кроме того, руководство европейской компании должно утверждать buyback на общем собрании акционеров, тогда как в США при выкупе акций не более 10% достаточно одобрения совета директоров и официального заявления об этом.

По данным исследования S&P, во втором квартале быстрее всего увеличивали средства на buyback финансовые компании — они потратили на обратный выкуп своих акций на 96% больше,— $14,4 млрд,— чем в первом квартале. В третьем квартале американские банкиры продолжили активно выкупать свои акции с рынка по мере того, как они падают в цене. Так, например, акции Goldman Sachs с начала года подешевели на 40%, JP Morgan Chase — на 24%. По данным Reuters, в третьем квартале Goldman Sachs потратил на выкуп своих акций $2,2 млрд, а JP Morgan Chase — $4,4 млрд. Причем глава последнего, Джейми Даймон, заявил, что в соответствии с действующими сейчас лимитами банк не может больше до декабря выкупать свои акции. На прошлой неделе финансовый директор Goldman Sachs Дэвид Виньяр даже выразил сожаление по поводу того, что регулирующие нормы не позволяют компаниям выкупать свои акции без ограничений. “Я уверен, что однажды мы оглянемся назад и пожалеем, что не купили больше акций по нынешней цене”,— заметил в ходе телефонной конференции с аналитиками топ-менеджер Goldman Sachs. Однако аналитики отмечают, что если экономическая ситуация продолжит ухудшаться, а рынки — падать, то даже массовые buyback не помогут компаниям удержать цену на свои акции (подробнее см. интервью).

У нас

Российское законодательство в отношении выкупа акционерным обществом собственных акций занимает промежуточное положение между законодательствами США и Европы. Российские АО, так же как и европейские, не могут выкупать более 10% своих акций. Кроме того, выкупив акции, общество в течение года должно их реализовать по цене не ниже цены приобретения. В противном случае акции должны быть погашены. Вместе с тем решение о выкупе может быть принято советом директоров общества простым большинством, если объем выкупа не превышает 25% от стоимости активов компании. В случае если объем сделки составляет 25-50% активов, потребуется единогласное решение совета директоров. Впрочем, исходя из соотношения капитализации российских компаний и стоимости их активов, решение о выкупе 10% акций не требует единогласия в совете директоров.

Между тем практика поддержания котировок собственных ценных бумаг у российских публичных компаний не столь обширна, как на зарубежных рынках. Такое пассивное поведение определяется несколькими факторами. Публичная история у российских компаний не такая уж долгая, даже с учетов периода ваучерной приватизации — лишь 15-17 лет, а активного рыночного обращения — менее десяти лет. На это время пришлись лишь пара-тройка серьезных кризисов, и у компаний было не так много поводов участвовать в поддержке собственных акций. Как отмечает гендиректор “Альянс РОСНО управление активами” Олег Мазуров, “в периоды кризиса у российских компаний желание планировать будущее резко пропадает, а выкуп акций предполагает наличие таких планов”. Кроме того, по его словам, среди российских компаний не так много тех, кто имеет большой объем свободных денег, особенно в периоды кризиса. Тем более что многие компании просто недостаточно диверсифицированы, чтобы иметь бизнес в тех отраслях, которые не пострадают во время кризиса и которые могут стать источником денег для выкупа, отмечает господин Мазуров. Указывают участники рынка и на недостаток корпоративных пенсионных денег, активно используемых за рубежом для операций выкупа.

Впрочем, иногда средства поступают от мажоритарных акционеров. Так, осенью 2006 года президент агропромышленного холдинга “Разгуляй” Игорь Потапенко объявил, что намерен выкупить любое предложенное количество акций в случае падения стоимости акций компании ниже $4. Тогда акции “Разгуляя” упали существенно ниже цены размещения после публикации слабых финансовых результатов. Осенью 2010 года мажоритарные акционеры ЛУКОЙЛа приобрели часть акций компании, которые продавала американская ConocoPhillips. Нередко поддержка собственных акций со стороны компании или менеджмента носит психологический фактор — это демонстрирует уверенность компании в собственном бизнесе. К таким примерам можно отнести регулярные покупки акций ЛУКОЙЛа главой компании Вагитом Алекперовым, а также приобретения в августе 2011 года главой Сбербанка Германом Грефом акций крупнейшего банка страны.

Вместе с тем участники рынка отмечают, что по сравнению с 2008 годом число компаний, рассматривающих поддержку котировок собственных акций, заметно увеличилось. Ярким примером проведенного buyback в 2008 году называют выкуп компанией Eurasia Drilling своих акций по $4,5, которые через полтора года были предложены инвесторам в виде SPO по $17. Однако анонсированные в середине года выкупы акций металлургических компаний после катастрофического падения рынка в сентябре—октябре 2008 года были приостановлены. По словам замдиректора департамента управления активами УК “Альфа-Капитал” Регины Гирфановой, “в 2008 году российская экономика влетела в кризис с высокой долговой нагрузкой российских компаний в иностранной валюте”. Тогда перед российским компаниями “стоял вопрос не о buyback, а скорее о выживаемости”, отмечает эксперт. В настоящее время объявили о выкупе Eurasia Drilling, “Уралкалия”, АФК “Система”, “Аэрофлота”. Готов принять решение о выкупе собственных акций “Ростелеком”. Причина выкупа прежняя: в недооценке акций рынком. Сейчас желающих выкупать свои акции больше, “а значит, и больше уверенности в преодолении кризиса”,— резюмировал руководитель управления аналитических исследований УК “Уралсиб” Александр Головцов.

Евгении ХВОСТИК, Дмитрий ЛАДЫГИН, Виталий ГАЙДАЕВ

Что скажете, Аноним?

[07:00 06 марта]

09:50 06 марта

09:30 06 марта

09:20 06 марта

09:00 06 марта

08:50 06 марта

08:30 06 марта

[09:55 02 марта]

[09:05 27 февраля]

[12:44 19 февраля]

(c) Укррудпром — новости металлургии: цветная металлургия, черная металлургия, металлургия Украины

При цитировании и использовании материалов ссылка на www.ukrrudprom.ua обязательна. Перепечатка, копирование или воспроизведение информации, содержащей ссылку на агентства "Iнтерфакс-Україна", "Українськi Новини" в каком-либо виде строго запрещены

Сделано в miavia estudia.