Планировалось, что это произойдет в 2015 году, но позиция Фонда госимущества изменилась. Произошло это относительно недавно.

“В августе нам нужно было сделать выбор: или выполнить бюджет, но проводить приватизацию по старым правилам, или отложить ее, провести изменения и уже тогда организовать все прозрачно”, — заявил глава ФГИ Игорь Билоус.

Фонд выбрал второй вариант.

В 2015 году он намерен ограничиться продажей “Президент отеля” и других мелких объектов. Возможно, получится запустить несколько голландских аукционов — продаж нерентабельных активов по понижающей цене.

Что не будет продано в 2015 году? Одесский припортовой завод и ТЕЦ.

Итог отложенной приватизации — невыполненная статья доходов в бюджете на 17 млрд грн. Правда, к этому фонд может отнестись по-философски — не впервой.

ОПЗ не могут сложить цену

Пока поведение правительства по части приватизации вызывает множество вопросов. Сначала Кабмин взял курс на активную распродажу госимущества, а теперь делает все, чтобы ее притормозить.

В какой-то мере это логично. Запустить приватизацию по новым правилам на данный момент невозможно — их попросту нет. Новая нормативно-правовая база, позволяющая запустить продажу крупных госактивов, так и не появилась. Законопроекты, порядки, методологии оценки не приняты.

Проекты этих документов курсируют где-то в недрах министерств. Та же участь постигла списки объектов, подлежащих и неподлежащих приватизации. С каждым месяцем эти бумаги множатся. Некоторые из них появляются в парламенте. Самый свежий законопроект о продаже объектов АПК появился там недавно.

Параллельно в Фонде госимущества и Минэкономики идет некий законотворческий процесс. Правда, идет он слегка несогласованно и постоянно упирается в политические расклады. Все это приводит к не совсем понятным маневрам с госактивами и потере времени.

На примере ОПЗ это выглядит так: сначала правительство решает пойти по действующей процедуре и оценивает 5% ОПЗ 450 млн грн для продажи на бирже “Перспектива”. Потом премьер отменяет это решение и поручает разработать новую методологию оценки.

Причина — заниженная стоимость объекта, полученная при оценке по старой процедуре. Говорят, она не устроила Арсения Яценюка. Фонд рассчитывает, что начальная стоимость ОПЗ составит 577 млн долл, и в процессе торгов вырастет.

Норма об обязательной продаже мелких пакетов акций через биржу вводилась для запуска фондового рынка. Ожидаемого эффекта не произошло. С точки зрения приватизации это не самый выгодный способ продажи госимущества.

Если речь идет о контрольном пакете крупного актива, стратегическому инвестору гораздо интереснее купить его целиком.

ОПЗ избавят от долгов?

Основная интрига закрутилась вокруг условий, по которым будет продаваться завод. Пока они готовятся. Тем не менее, как ранее писала ЭП, основные из них просматриваются в различных законопроектах правительства.

Законопроектов много, и какой из них будет принят, непонятно. Впрочем, Кабмин пишет одно и то же во всех своих документах. Речь идет о недопуске к конкурсу граждан России и обязательном раскрытии бенефициаров.

На днях стали известны новые подробности. Традиционно в условиях приватизации новый собственник обязывается инвестировать определенные суммы в течение определенного периода.

“В планах относительно ОПЗ — отойти от конкретных сумм и прописывать в качестве инвестобязательств объем работ, которые должен выполнить новый собственник. Это связано с валютными рисками. Откуда мы знаем, каким будет курс гривны, и сколько денег понадобиться собственнику на закупку оборудования?” — объясняет собеседник издания из Фонда госимущества.

По его словам, план модернизации завода может охватить пять-десять лет.

Возможны сдвиги и в отношении обязательств ОПЗ. Наименее проблемный кредит завода — перед Ощадбанком. На данный момент, утверждают в фонде, его почти не осталось. Заем гасится за счет возмещения предприятию НДС. Осталось выплатить 500 млн грн. Погашение долга ожидается в ближайшее время.

Из любопытного: в правительстве задумываются о том, не начать ли погашать задолженность ОПЗ перед Ostchem Дмитрия Фирташа.

“С одной стороны, пока на это нет политической воли. С другой, если кредит не вернуть, Фирташ выигрывает в этот покер! По сравнению с другими инвесторами у него фора в цене на 217 млн долл! Но Фирташу будет сложно получить разрешение АМКУ на покупку завода”, — говорит источник ЭП в Кабмине.

Впрочем, в фонде утверждают, что долги — не самое главное, что беспокоит инвесторов в ОПЗ. Их больше интересует получение украинского участка аммиакопровода Тольятти-Одесса. Пока правительство вариант продажи трубопровода не рассматривает.

Инвесторов ТЭЦ отпугнут долги?

В 2015 году планировалось продать четыре ТЭЦ — Одесскую, Николаевскую, Херсонскую и Днепродзержинскую.

План-график приватизации ФГИ предполагает их продажу по действующей процедуре: сначала продаются миноритарные пакеты, а после — предполагалось, что это произойдет в сентябре, — на продажу выставляются контрольные пакеты.

“В июле должны были быть проданы 5% акций Одесской и Херсонской ТЭЦ, но этого так и не произошло. Вероятно, приватизация миноритарных пакетов состоится в сентябре. Значит, остальные будут выставлены на продажу в декабре-январе”, — говорится в отчете аналитического центра DiXi Group.

По мнению аналитиков, интерес инвесторов к компаниям будет “крайне осторожным”, поскольку объемы выручки ТЭЦ напрямую зависят от установленных тарифов и политики регулятора.

Инвесторов могут отпугнуть посреднические схемы, которые влияют на работу предприятий, а именно — на формирование долгов перед ТЭЦ.

Так, Одесская и Днепродзержинская ТЭЦ работают через посреднические коммунальные предприятия, которые одновременно являются конечными поставщиками энергии и должниками перед ТЭЦ. Особо опасная ситуация — с Днепродзержинской ТЭЦ: долг посредника перед ней составляет 220 млн грн.

На намерения инвесторов может повлиять еще один фактор. Все эти ТЭЦ — должники перед “Нафтогазом”. “Одесская ТЭЦ задолжала монополисту 472 млн грн, Днепродзержинская — 454 млн грн. Самое хорошее финансовое состояние у Николаевской ТЭЦ”, — говорится в отчете экспертов.

Таким образом, работа этих компаний зависит от поддержки государства.

Кабмин готов советоваться

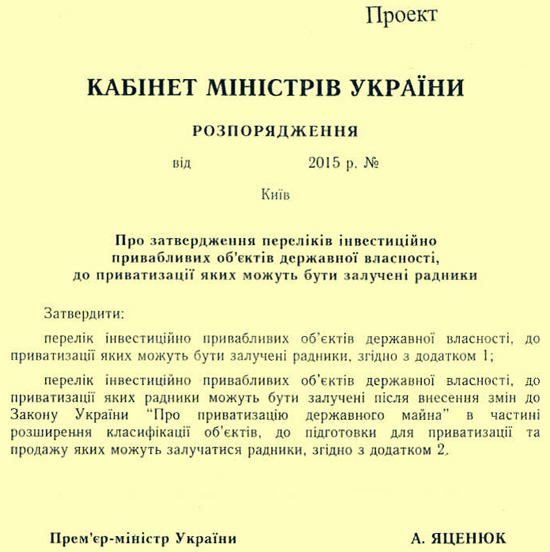

О планах продавать имущество с помощью международных советников говорят давно. Теперь правительство облекло эти намерения в проект распоряжения.

Согласно документу, есть два типа активов: предприятия, к продаже которых советники могут привлекаться уже сейчас, и предприятия, к приватизации которых консультанты будут привлекаться только после изменения закона о приватизации.

К первой группе относятся Центрэнерго, ОПЗ, Харьковоблэнерго, Запорожьеоблэнерго, Николаевоблэнерго, Хмельницкийоблэнерго, Тернопольоблэнерго и “Электровозостроительство”.

Во вторую группу попали угольная компания “Краснолиманская”, Северодонецкая и Криворожская теплоэлектроцентрали, Одесская, Херсонская и Николаевская ТЭЦ, Днепродзержинская теплоэлектроцентраль. Как следует из пояснительной записки к проекту распоряжения, эти предприятия соответствуют трем критериям.

1. Госдоля в уставном капитале — свыше 50%.

2. Активы — свыше 100 млн грн за последний отчетный год.

3. Чистый доход — свыше 150 млн грн за последний год.

Нажмите для просмотра документа (pdf)

В правительстве рассчитывают, что участие советников позволит привлечь больше иностранных инвесторов. Ранее экс-глава ФГИ Александр Бондарь отмечал в разговоре с ЭП, что это еще больше затянет приватизацию.

Пока основные действия правительства в этом направлении происходят вокруг ОПЗ. По информации источников издания, ФГИ предложил стать советниками при продаже завода ведущим мировым инвестбанкам и аудиторским компаниям. К 1 сентября фонд должен определиться с консультантом по продаже ОПЗ.

“JP Morgan отказался, от остальных ждем ответа”, — сказал ЭП собеседник из ФГИ.

Список потенциальных советников и критерии их избрания выглядят так.

Після обговорення головуючий поставив на голосування питання надання рекомендацій Фонду державного майна надати доручення керівництву публічного акціонерного товариства “Одеський припортовий завод” укласти угоду з міжнародним інвестиційним банком, який входить до перших 15 міжнародних інвестиційних банків з хімічної промисловості за міжнародним рейтингом ThomsonOne, а саме:

1. JP Morgan

2. Morgan Stanley

3. Goldman Sachs & Co

4. Credit Suisse

5. Bank of America Merrill Lynch

6. Lazard

7. Citi

8. Barclays

9. UBS

10. Ernst & Young LLP

11. Deutsche Bank

12. Evercore Partners

13. Moelis & Co

14. Rothschild

15. HSBC Holdings PLC

про надання послуг інвестиційного консультанта за результатами прозорого відбору з використанням бальної системи, врахуванням наступних критеріїв та за умови підписання учасниками відбору з товариством договору про нерозголошення конфіденційної інформації

|

№ |

Критерій* |

|

1 |

Цінова пропозиція міжнародного інвестиційного банку 1.1 фіксована ціна за надання послуг інвестиційного консультанта 1.2 винагорода (у відсотках) |

|

2 |

Кількість проконсультованих та успішно укладених угод у сфері хімічної промисловості на міжнародній арені повинна становити не менше 20 та їх сукупна вартість має бути не менше 20 мільярдів євро |

|

3 |

Присутність на міжнародних ринках та доступ до усіх міжнародних гравців у хімічній промисловості |

|

4 |

Наявність кваліфікованого персоналу (кваліфікація, досвід, навички), власного штатного профільного відділу, що спеціалізується на хімічній промисловості, та технічні можливості по консультуванню підприємств хімічної промисловості (наявність кваліфікованого персоналу у команді) |

|

5 |

Наявність як глобального представництва так і можливість представництва на території України, зокрема, шляхом залучення інших консультантів (у випадку залучення локальних українських інвестиційних консультантів міжнародним інвестиційним банком, такі консультанти повинні мати досвід в супроводженні угод злиття та поглинання на території України) |

|

6 |

Наявність представництв у фінансових центрах держав Європейського Союзу, Сполучених Штатах Америки, Азії |

|

7 |

Наявність власно розробленої методики підготовки до продажу товариства, стратегії продажу; наявність метеріально-технічного забезпечення на території України, необхідної для супроводження приватизації пакета акцій товариства |

|

8 |

*міжнародний інвестиційний банк або афільовані з ним фізичні чи юридичні особи не знаходяться під санкціями з боку держав Європейського Союзу, Сполучених Штатах Америки, України. |

та з відкладальною умовою: оплата послуг інвестиційного консультанта повинна бути здійснена товариством лише після проведення приватизації згідно з постановою Кабінету міністрів від 12 травня 2015 року №271 “Про проведення прозорої та конкурентної приватизації у 2015 році” та переходу права власності на пакет акцій до нового власника.

Оплатят услуги советников международные кредиторы. По этому поводу ведутся переговоры с ЕБРР и IFC. Услуги советников по продаже одного большого объекта оцениваются 300-500 тыс долл. Помимо ОПЗ советники будут привлекаться к приватизации Центрэнерго и “Укрспирта”.

Галина КАЛАЧОВА

Что скажете, Аноним?

[21:09 09 марта]

[14:51 07 марта]

[19:59 06 марта]

Как инкассаторы Ощадбанка оказались в Венгрии с валютой и золотом

18:40 09 марта

18:30 09 марта

17:10 09 марта

16:55 09 марта

[09:55 02 марта]

[09:05 27 февраля]

[12:44 19 февраля]

(c) Укррудпром — новости металлургии: цветная металлургия, черная металлургия, металлургия Украины

При цитировании и использовании материалов ссылка на www.ukrrudprom.ua обязательна. Перепечатка, копирование или воспроизведение информации, содержащей ссылку на агентства "Iнтерфакс-Україна", "Українськi Новини" в каком-либо виде строго запрещены

Сделано в miavia estudia.