Время рекордов

26 мая 1896 г. начался расчет одного из самых старых фондовых индексов в мире — американского Dow Jones Industrial Average. Торги стартовали с отметки 40 пунктов, а завершились на 40,94. Спустя 125 лет индекс, в котором не осталось ни одной из первоначальных компаний, завершил торги 26 мая на отметке 34 323,05 пункта.

Индекс, расчет которого за этот период не прерывался, пережил две мировые войны, Великую депрессию и рецессию, крах технологического пузыря и пандемию коронавируса, в начале которой установил несколько рекордов, связанных с длительностью медвежьего тренда и перехода от медвежьего рынка к бычьему (см. статистику ниже). А от бычьего к медвежьему он перешел всего за 19 торговых дней (при средних 136 за свою историю) — это второй результат после 1931 г.

Бычий рынок начинается, когда индекс вырастает более чем на 20% относительно последнего минимума, медвежий — когда он падает более чем на 20% относительно последнего максимума.

В том же марте 2020 г. DJIA пережил второе по величине падение за один торговый день — на 12,9% и четвертый по величине рост — на 11,4% (который стал рекордным по числу пунктов — 2112,98). Пандемия также положила конец самому длительному бычьему периоду в истории индекса — “быки” едва успели отпраздновать 11-летие роста, который начался 9 марта 2009 г., как 11 марта DJIA ушел на “медвежью” территорию, упав на 20,3% с февральского пика.

Но беспрецедентная денежная поддержка Федеральной резервной системы США и правительства позволила фондовому рынку компенсировать все потери, и по итогам прошлого года Dow Jones вырос на 7,2%. В этом году он прибавил уже 12%, слегка опережая индекс широкого рынка S&P 500 и показывая вдвое лучший результат, чем NASDAQ Composite, выросший на 6%. Если во время пандемии лидерами роста были технологические компании, то с конца прошлого года в ожидании массовой вакцинации и быстрого восстановления экономики инвесторы стали перекладываться в акции компаний стоимости, из которых в основном и состоит Dow Jones. Это компании с невысокими мультипликаторами стоимости, развитым и устойчивым бизнесом, зачастую выигрывающие от циклического восстановления экономики.

Нынешний год (год Быка по китайскому лунному календарю) тоже может стать успешным для фондового рынка благодаря быстрому росту ВВП, восстановлению открывающегося сектора услуг, высокому отложенному спросу как на них, так и на многие товары.

Индекс Dow Jones Industrial Average

Придуман основателем издания Dow Jones и первым редактором The Wall Street Journal Чарльзом Доу, назван в честь него и его бизнес-партнера, статистика Эдварда Джонса. В отличие от других фондовых индексов в DJIA для присвоения весов используются не капитализации компаний, а цены их акций. Второй старейший фондовый индекс, рассчитывается с 1896 г.; первый, Dow Jones Transportation Average, — с 1884 г.

Число компаний

-

Изначально: 12

-

Сейчас: 30

-

Индекс был расширен до 20 компаний в 1916 г. и до 30 — в 1928 г.

-

Компания, дольше всех беспрерывно находившаяся в индексе: General Electric (1907—2018 гг.)

-

Компания-старожил среди находящихся в индексе сейчас: Procter & Gamble (с 1932 г.)

-

Рекордный дневной рост: 15,3% (15 марта 1933 г.)

-

Рекордное дневное падение: 22,6% (в “черный понедельник” 19 октября 1987 г.)

-

Самый длительный бычий период: 11 лет (2009—2020 гг.)

-

Самый длительный медвежий период: 3 года (1929-1932 и 2000—2002 гг.)

-

Самый короткий медвежий период: 3 дня (март 2020 г.)

-

Самый быстрый переход от бычьего тренда к медвежьему: 15 торговых дней (ноябрь 1931 г.)

-

Самый быстрый переход от медвежьего тренда к бычьему: 11 торговых дней (март 2020 г.)

-

Количество президентов США за период расчета индекса: 23 (10 демократов и 13 республиканцев)

Источник: Dow Jones Market Data

Жизнестойкий инструмент

Индекс DJIA пересек отметку 100 пунктов в 1906 г., 1000 пунктов — в 1972 г., а 10 000 — в 1999 г. В текущем году он преодолел уровни от 31 000 до 34 000 пунктов.

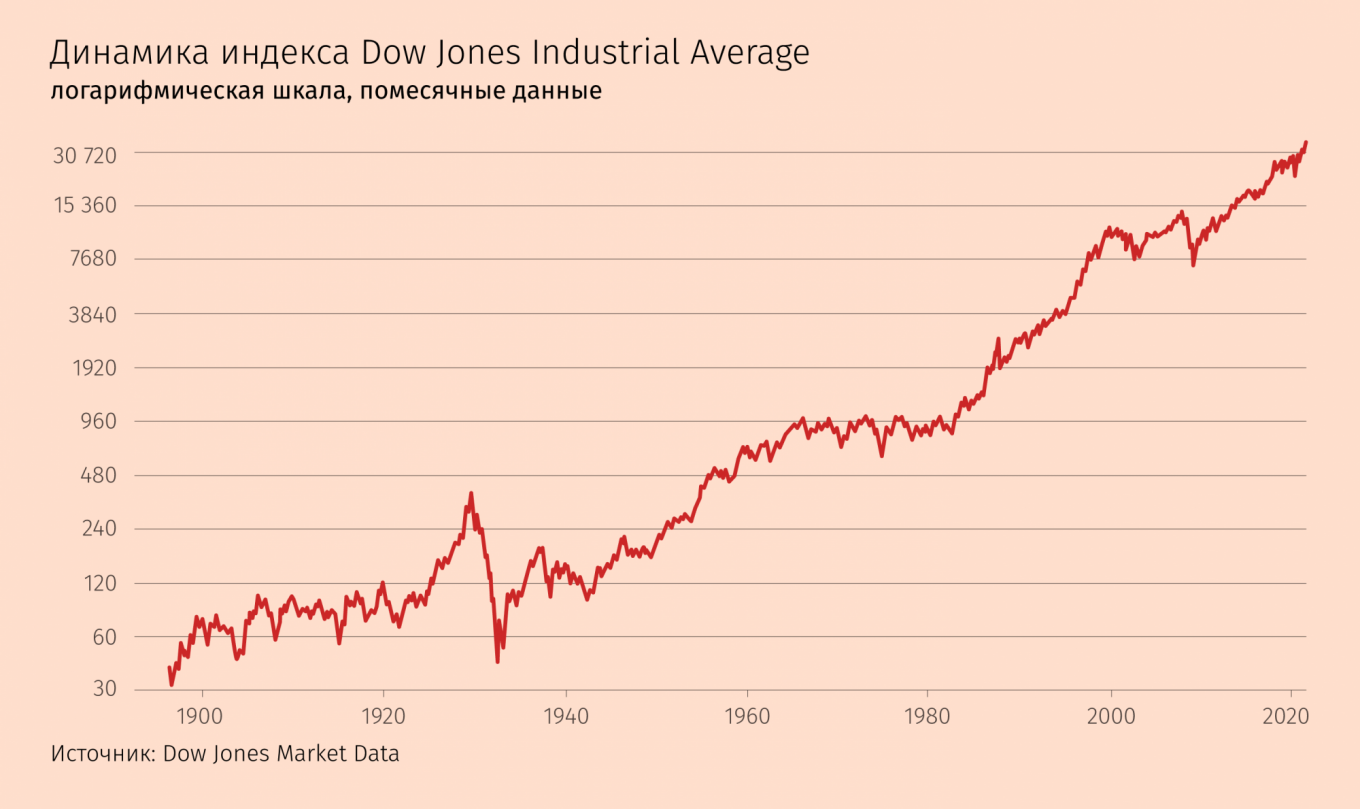

Оценить его динамику на обычном графике в полной мере невозможно из-за эффекта масштаба: даже обвал во время Великой депрессии будет практически незаметен, так как значение индекса было низким по сравнению с сегодняшними котировками. Лучше использовать логарифмическую шкалу, где расстояние между двумя горизонтальными линиями означает рост на 100% (или падение на 50%). На таком графике видно, что обвал в начале 2020 г., падение в кризис 2008 г. и схлопывание пузыря доткомов в 2000—2002 гг. в процентном выражении не идут ни в какое сравнение с крахом рынка в период Великой депрессии.

Индекс 1464 раза показывал рекордные закрытия, но было 70 лет, когда в течение года не случалось ни одного такого дня, включая период с 1930 по 1953 г. Кроме того, было четыре года, когда индекс ни в один из дней не превышал уровень закрытия в последний день предыдущего года — 1910, 1962, 1977 и 2008 гг.

За период существования DJIA его среднегодовая доходность составила 7,69%. В это время рецессия в США случалась 25 раз, но индекс мог продолжать расти и во время экономического спада. Например, такое происходило в 1920-х и 1950-х гг., отмеченных многочисленными, но относительно короткими рецессиями.

“Фондовый рынок Соединенных Штатов — жизнестойкий инструмент, потому что его динамика определяется тем, что в исторической перспективе, без сомнения, является жизнестойкой экономикой”, — сказал The Wall Street Journal Рэндалл Или, президент и директор по инвестициям управляющей компании Edgar Lomax. Хотя у Dow Jones случались и падения, “по большей части они сейчас выглядят как незначительные отклонения” от долгосрочной траектории роста.

Отраслевая ротация

За столетие с лишним состав индекса радикально изменился. Первые 12 компаний были в основном действительно промышленными предприятиями, которые работали на угле и дымили. Среди них — General Electric (первоначально попав в индекс, она затем была исключена на некоторое время), а также уже не существующие компании, такие как Chicago Gas Company; Tennessee Coal, Iron and Railroad Company; American Cotton Oil и Distilling & Cattle Feeding.

С тех пор в индексе были представлены другие промышленные гиганты (сейчас в нем присутствуют, например, 3M и Boeing), в том числе из секторов, которые в конце XIX в. еще не существовали или только зарождались. Крупнейший сектор на рынке США сейчас (учитывая все торгующиеся компании, не только в индексе DJIA) — технологический, и в Dow Jones его представляют Apple, Microsoft и Salesforce.com.

Более 80% капитализации всех публичных американских компаний в 1900 г. приходилось на отрасли, которые сегодня очень малы или не существуют, говорится в последнем исследовании Global Investment Returns Yearbook банка Credit Suisse. С другой стороны, сегодня 63% капитализации приходится на отрасли, которых не было в 1900 г. или они были слишком малы, в том числе здравоохранение (в августе 2020 г. в Dow Jones была включена биотехнологическая компания Amgen).

Большую роль в экономике и на фондовом рынке сегодня также играют компании, работающие в потребительском секторе, такие как производитель напитков Coca-Cola и ритейлер Walmart.

Некоторые отрасли за прошедший век с лишним заняли ведущие места — например, нефтегазовый сектор, но и их судьба теперь находится под вопросом. Стремление мира перейти на чистую энергетику и сократить до нуля нетто-выбросы углекислого газа подрывает позиции и котировки таких компаний, как Exxon Mobil, которая была исключена из DJIA в прошлом году.